Как вернуть от государства 650 тысяч или даже 1,3 млн рублей при покупке квартиры в Твери?

Это не сложно. Главное — грамотно воспользоваться налоговым вычетом.

В этой статье мы расскажем о том:

- кто может получать налоговый вычет в Твери;

- как получить налоговый вычет за квартиру;

- какие документы нужны для получения вычета;

- правила оформления налогового вычета при покупке;

- сколько можно вернуть налогового вычета если квартира в ипотеке.

Налоговый вычет — это возврат части налога на доходы физических лиц, который вы уплачивали ранее. Вычет позволяет платить меньше налога или вернуть уплаченный в течении года налог.

Налоговые вычеты бывают:

- стандартные (вычет на налогоплательщика, право на который имеют определенные льготные категории граждан, и вычет на ребенка);

- социальные (на образование, медицинские услуги и другие);

- имущественные (при покупке недвижимости или продаже другого имущества).

1. Вы — налоговый резидент РФ, то есть находитесь на территории России 183 календарных дня в течении года. Статус не зависит от наличия российского гражданства.

2. Есть документы, которые подтверждают покупку и право собственности.

3. Вы купили недвижимость не у зависимых лиц:

- супруга или супруги;

- родителя, включая усыновителей;

- детей, в том числе усыновленных;

- братьев и сестер, полнородных и неполнородных;

- опекуна или попечителя и подопечного;

- начальника;

- сожителя.

4. Ранее не использовали право на имущественный вычет.

5. Имеете официальный доход и налоговые отчисления. Если собственник не работает или платит налоги как ИП по упрощенной системе налогообложения, вычет оформлять нельзя.

Можно:

- вы купили квартиру, дом, комнату, долю в недвижимости в Твери;

- купили земельный участок с жилым домом и для строительства;

- купили новостройку на этапе строительства;

- оплачиваете или уже выплатили проценты по ипотеке;

- произвели отделку и ремонт жилого помещения в случае, если недвижимость была куплена без отделки;

- заплатили за проектно-сметную документацию;

- оплата подключения к инженерным сетям, коммуникациям.

За что вычет получить нельзя:

- недвижимость была куплена у людей, которые могут повлиять на сделку, например, родственники;

- вы уже получали имущественный вычет;

- за перепланировку, оформление сделки, покупку сантехники;

- покупка была за счет бюджетных средств (о материнском капитале расскажем ниже).

ВАЖНО!

Государство возвращает Вам деньги из ранее уплаченных Вами в виде налога (НДФЛ 13%). За год нельзя вернуть больше, чем было уплачено.

Максимальная сумма расходов на покупку (строительство), которую можно заявить к вычету — 2 млн руб., поэтому самая большая сумма, которую можно получить — 260 тыс. руб. (13% от 2 млн рублей).

Также, размер вычета не может превышать стоимости купленной недвижимости.

Размер вычета не может превышать сумму налога, уплаченного вами за тот же период. Если размер вашей годовой зарплаты меньше 2 млн рублей, имущественный налоговый вычет можно распределить на несколько лет.

То есть за покупку одной квартиры, вы можете получать вычет несколько лет подряд, пока не закончится максимально допустимая сумма.

Например, за весь 2019 год ваша зарплата составила 800 тыс. руб. С этой суммы вы заплатили в бюджет 13%, они же 78 тыс. руб. В этом же году купили комнату за 500 тыс. руб. В следующем году 2020 вы имеете право подать декларацию 3-НДФЛ и оформить имущественный вычет.

Расчет расчет налогового вычета в 2020 году такой:

Из общей суммы вашей зарплаты за год — 800 тыс. руб вычитается стоимость покупки 500 тыс. руб. Ваша налоговая база уменьшается и становится 300 тыс. руб.

Значит, что именно с 300 тыс. вы должны были заплатить налог в 2019, а не с 800 тыс. руб. (13% с 300 тыс. — 39 тыс. руб. налога)

Но, так как декларация оформляется в следующем году после получения права собственности, разница должна вам вернуться. Вы уже выплатили свои 104 тыс. руб. (с зарплаты прошлого года) вместо 39 тыс. руб. Поэтому, вам должна вернутся разница (по иному - возврат) 104 – 39 = 65 тыс. руб.

Если ваши налоговые отчисления за год меньше суммы положенного вычета, то остаток будет перенесён на следующий год.

Или, если стоимость недвижимости меньше 2 млн, то остаток можно оформить на новое жилье.

Обратите внимание, когда была куплена квартира

Если квартира была куплена до 01.01.2014, то имущественный вычет закреплен за объектом. Это значит, что супруги получат по 130 тыс. руб. с вычета в 2 млн руб.

Если покупка была после 01.01.2014, каждый из супругов может претендовать на полный вычет в 2 млн рублей (по 260 тыс. рублей каждому). Причем, Если недвижимость стоила меньше 2 млн, то остаток вычета можно переносить на другие объекты, пока не будет исчерпан весь лимит.

Пример налогового вычета на супругов.

Муж с женой в 2019 году купили квартиру в одной хорошей тверской новостройке за 4 млн. Покупку оплачивал супруг, и вычет решили оформить на него. Максимальная сумма расходов, которую можно заявить к вычету — 2 млн руб., итого подали на налоговый вычет 260 тыс. руб.

В этом и была допущена ошибка, ведь право на вычет может заявить каждый из супругов: 2 млн муж и 2 млн жена.

Итого: 520 тысяч рублей! Согласитесь, деньги не маленькие.

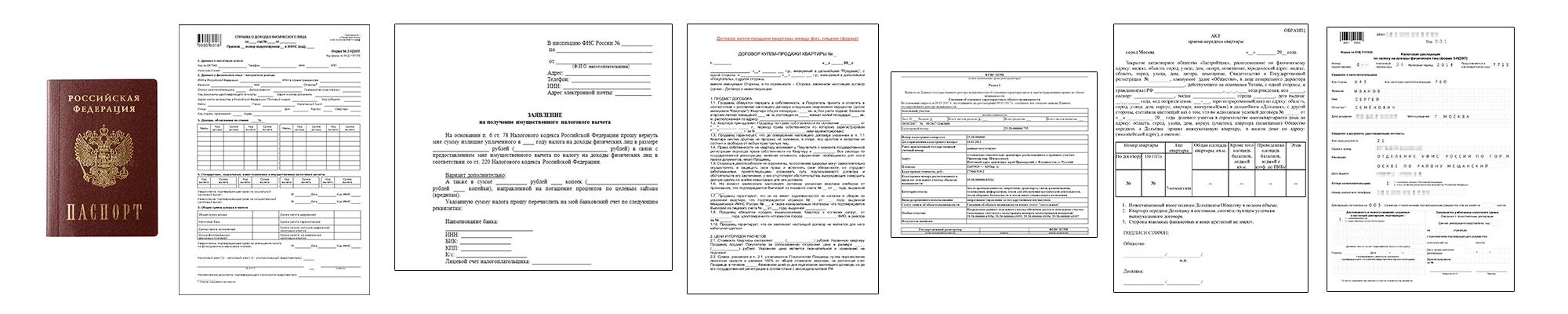

Налоговый вычет за квартиру: какие документы нужны

Для оформления возврата налогов с покупки квартиры, вам потребуются:

- Документ, удостоверяющий личность (паспорт).

- Справка 2-НДФЛ о ваших доходах за год, за который вы хотите получить вычет.

- Заявление на налоговый вычет; не забудьте указать реквизиты счета, куда вам будут перечислены деньги.

- Договор купли-продажи или долевого участия.

- Выписка из ЕГРН как подтверждение собственности.

- Акт приема-передачи, если вы купили новостройку на этапе строительства.

- Заполненная декларация 3-НДФЛ.

Сложно? Оставьте заявку или позвоните +7 (4822) 62-12-35, мы поможем оформить все необходимые документы!

Дополнительно к 260 тысячам за покупку!

Государство делит расходы «наличными» и уплаченными процентами на два разных вычета.

И снова законодательство делит выплаты на два периода.

Недвижимость куплена до 01.01.2014. Размер вычета не ограничен. Вы можете вернуть себе 13% от выплаченных процентов по ипотеке независимо от суммы.

Земля или жилье куплены после 01.01.2014. Законодатель ограничил сумму 3 млн руб, и поэтому, высчитав 13%, получаем 390 тыс руб. Если в покупке участвовала семейная пара и недвижимость они оформили как совместную или общую собственность, каждый супруг имеет право получить полную выплату.

Налоговый вычет в случае ипотеки бывает:

- основной (на стоимость покупки). То есть, это деньги, кредитные или личные, потраченные на покупку недвижимости.

- по процентам по ипотеке.

При расчете нужно взять фактические погашенные проценты по кредиту, но не более 3 млн руб. Далее считаем от полученной суммы 13% и получаем максимальный вычет в 390 тыс. руб.

Семейная пара купила квартиру стоимостью 3,5 млн рублей в ипотеку на 15 лет под 9,5% годовых. При этом, первоначальный взнос составил 500 тысяч рублей, а размер кредита — 3 млн.

На какой налоговый вычет могут рассчитывать супруги? Давайте посчитаем.

Стоимость квартиры: 3,5 млн руб.

Сумма уплаченных процентов за 15 лет: 2 млн 638 тыс. руб

Можно вернуть:

- от стоимости квартиры: 2 млн х 13% = 260 тыс. руб. от стоимости квартиры одному и 1,5 млн х 13% = 195 тыс. руб. другому супругу (можно поделить и по 1,75 или иначе);

- от уплаченных процентов по ипотеке: 2,638 млн * 13% = 342 тыс. руб. (можно разбить проценты также на двоих, чтобы быстрее получить выплаты);

ИТОГО: 260+195+342=797 тысячи рублей. 22% от стоимости квартиры, неплохо.

Важно! До 01.01.2014 размер выплаты не имел верхней границы. Поэтому, вы можете получить вычет в полном размере фактически уплаченных процентов.

Когда можно оформлять налоговый вычет

Оформлять вычет так же нужно на следующий год после оформления права собственности на жилье.

Часто бывает, что ипотека оформлена раньше получения документов на квартиру. На размер вычетов это не влияет.

Для оформления налогового вычета по уплаченным процентам за ипотеку вам понадобятся:

- Договор с банком, который выдал вам кредит. В нем обязательно должно быть упоминание о целевом назначении кредита.

- Справка о выплаченных за год процентах. Ее можно получить в банке. в котором вы получали кредит.ё

- Документ, удостоверяющий личность.

- Справка 2-НДФЛ. Ее можно получить в бухгалтерии по месту работы или в личном кабинете на сайте gosuslugi.

- Заявление на возврат налога.

- Договор купли-продажи.

- Документы по оплате сделки, чтобы подтвердить факт и сумму покупки жилья.

- Если у вас договор долевого участия, то нужен акт приема-передачи.

- Выписка из ЕГРН, если у вас договор купли-продажи.

- Оригинал декларации 3-НДФЛ.

При покупке квартиры с материнским капиталом, расчет налогового вычета должен быть без этой субсидии. Ведь эти деньги дало вам государство (см. п. 5 ст. 220 Налогового Кодекса РФ).

Например:

Вы купили квартиру за 1,6 млн руб., из которых 450 тыс. руб. были материнским капиталом.

Считаем размер имущественного вычета: 1,6 млн руб. — 450 тыс. руб. = 1,15 млн руб. На ваш счет вернется 13% от этой суммы: 149,5 тыс. руб.

Оформлять вычет можно только после того, как был подписан акт приема-передачи квартиры и оформлено право собственности. Договор долевого участия не подтверждает право собственности. Даже если вы исправно платите ипотеку за эту квартиру или вовсе сразу внесли всю сумму. Ждите акта приема-передачи.

Важно! Если дом сдали в 2019 году, но вы вносили платежи с 2017 года, вычета за прошлые года вам не вернут. Сюда входят любые выплаты застройщику или банку. Декларация подается только за тот год, когда был сдан дом и вы получили документы, подтверждающие право собственности.

Остальные правила оформления те же, что и при покупке по договору купли-продажи и на проценты по ипотеке.

Надеемся, что эта информация помогла вам разобраться в том, что такое имущественный налоговый вычет. Если для вас это сложно или не хочется погружаться в бумажную волокиту, мы поможем правильно подготовить и подать все документы.